Skutki upadłości konsumenckiej to 2 mld zł długu umorzonego osobom, które w okresie od 2015 roku do końca sierpnia 2018 roku zdecydowały się ogłosić upadłość konsumencką. Tyle wynosi suma zaległości w bankach. Oprócz tego należy wziąć pod uwagę nieuregulowane zobowiązania pozakredytowe, które sięgają kwoty 266 mln zł.

Ogłoszenie upadłości konsumenckiej – statystyki

Ogłoszenie upadłości konsumenckiej zachodzi na drodze postępowania sądowego. Mogą z niej skorzystać tylko osoby fizyczne, nieprowadzące własnej działalności gospodarczej, w sytuacji braku środków finansowych na opłacanie bieżących rachunków lub zakup podstawowych potrzeb.

BIK oraz BIG InfoMonitor prowadzi statystyki, z których wynika, że wzrasta liczba ogłaszanych upadłości. W okresie ponad 3 lat długi z tego tytułu sięgnęły kwoty 2,266 mld zł i wynikają z zobowiązań w bankach, a także problemów z bieżącymi płatnościami.

Liczba ogłoszonych upadłości konsumenckich wyniosła w poszczególnych ostatnich latach:

- 2015 rok – ponad 2,1 tys.,

- 2016 rok – 4,4 tys.,

- 2017 rok – blisko 5,5 tys.

- do końca sierpnia 2018 – więcej przekroczyła 4,2 tys..

Niebawem przekonamy się, czy niezbyt optymistyczne prognozy na ten rok sprawdzą się. Zakładano, że liczba upadłości konsumenckich w 2018 roku wyniesie ponad 6000.

Tylko w tym roku, łączne zadłużenie osób ogłaszających upadłość, od koniec sierpnia osiągnęła prawie 490 mln zł.

Złożyły się na to zaległości:

- z powodu kredytów mieszkaniowych – 63 mln zł,

- z powodu kredytów konsumpcyjnych – 184,4 mln zł,

- łącznie z powodu kredytów konsumpcyjnych i mieszkaniowych – 203,3 mln zł

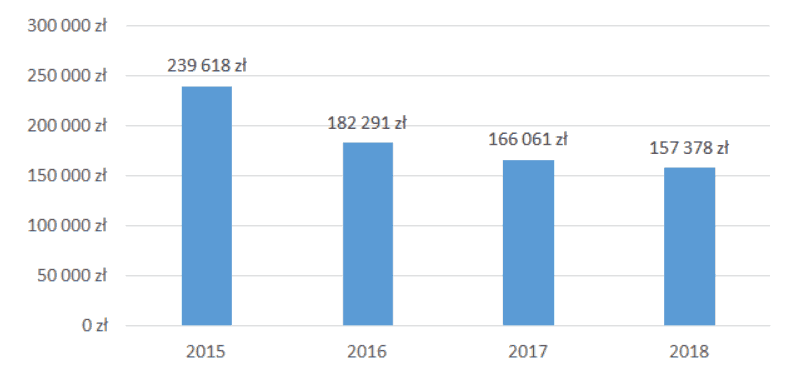

Ile średnio ma długów osoba ogłaszająca upadłość konsumencką?

Źródło: BIK, BIG InfoMonitor

Oprócz tego zgłoszono zobowiązania sięgające ponad 38,8 mln. Najczęściej są to zaległości w firmach pożyczkowych, wyroki nakazujące spłatę długów zgłoszone przez firmy windykacyjne, alimenty czy długi wobec sądów.

Co trzeci bankrutuje przez chwilówki i pożyczki pozabankowe

Najciekawsze wnioski z danych BIG InfoMonitor i BIK

- zadłużenie przekraczające milion złotych, wykazało 60 % z osób, które ogłosiły upadłość,

- 55-letnia kobieta z Mazowsza, z kwotą 8,35 mln zł jest rekordzistką w swojej płci; z kolei zestawienie mężczyzn otwiera 69 latek z małopolski, który ma 4,3 mln zł długu,

- ciekawym jest, że co trzecia osoba nie miała zobowiązań kredytowych (32%),

- co piąta osoba (21%) nie miała zobowiązań widocznych ani w BIK ani w BIG InfoMonitor,

- zgromadzane dane pokazują, że to częściej kobiety decydują się na ogłoszenie upadłości,

- co czwarty bankrut ma między 36 a 45 lat,

- udział seniorów, ogłaszających upadłość systematycznie rośnie,

- najwięcej bankrutów mieszka w województwie mazowieckim.

Czy każdy mający długi może ogłosić upadłość konsumencką?

W teorii tak, w praktyce jak w życiu – dostanie ją ten, kto się lepiej „sprzeda”w sądzie. Mówiąc obrazowo – im lepszy specjalista – prawnik, tym większa szansa na pozytywne zakończenie sprawy w sądzie. Zakończone ogłoszeniem upadłości konsumenckiej.

Masz długi tak duże, że tylko bankructwo w świetle prawa daje Ci nadzieję na normalne życie? Sprawdź możliwość przeprowadzenia procesu upadłości konsumenckiej u siebie.